擬上市公司股權結構設計(8)

近年來,隨著資本市場的逐漸成熟,越來越多的公司成為了上市公司。我們可以看到很多優秀企業家用“股權”作為杠桿,撬動起一個個成功的商業帝國,但也見到很多企業家掉進了股權的“坑”:或是陷入股權糾紛,讓苦心經營的公司在控制權爭奪戰中元氣大傷;或是股權結構失衡,導致公司發展的底層動力不足,日漸沒落;或是沒有稅務規劃,導致架構重組或投資退出時承擔了巨額的稅負或是不懂風險隔離,讓企業經營風險引火燒身, 甚至惹上牢獄之災;更有一些企業家在股權傳承、離婚析產中讓親情和事業雙雙受損。

五、 股權結構設計應當避免的雷區

6、股東身份問題——股東身份適格性問題

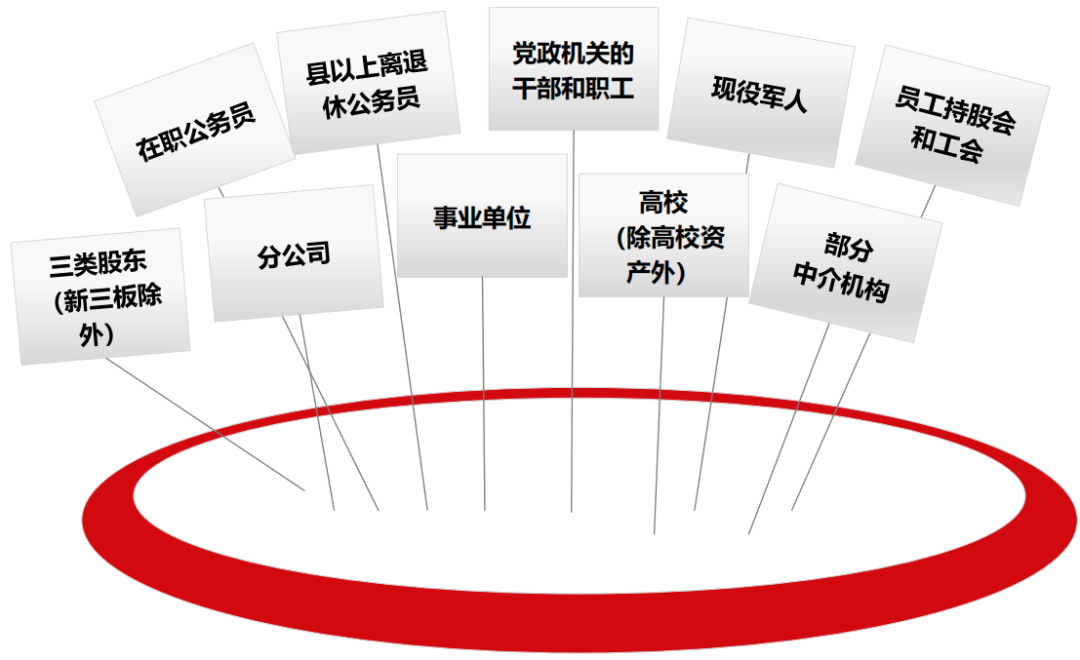

(一)股東身份適格性——明文禁止的情況

股東適格性主要是指企業在整體變更改制成股份公司的時候作為發起人的身份。適格的股東,即要求公司的股東不存在相關法律法規規定不得或限制成為企業股東的情形。

(二)股東身份適格性——三類股東

三類股東是指以契約型基金(包括公募基金和私募基金)、資產管理計劃(包括基金子公司資產管理計劃和證券公司資產管理計劃)、信托計劃為形式的股東,這三類股東都是一契約形式組成,但卻都沒有辦理工商登記的投資主體。

三類股東存在以下問題:層層嵌套和高杠桿,以及股東身份不透明、無法穿透等問題。三類股東的固有缺陷不能滿足我國對上市企業信息披露的要求。無論是契約型基金,資產管理計劃,還是信托計劃,都是財產的經營權和所有權分離,外界只能得

知財產的經營者,無法得知財產的所有權人。這類股東的真實形態非常復雜,層層嵌套,與中國監管機構對上市公司的“股權結構清晰”的基本相去甚遠。

監管層對“三類股東”投資非上市公眾公司(主要是在新三板掛牌的公司)和上市公司采取不同的態度。三類股東投資非上市公司的態度是“不禁止”,三類股東投資上市公司的態度是“從嚴格禁止變為逐漸放開”。經過多年的探索,我國政策上改變了監管的態度,對于存在“三類股東”的新三板掛牌公司,

在股權結構清晰的前提下,允許其參股上市公司。但是沒有在新三板掛牌的公司,如果存在“三類股東”情況,是否允許其參股上市公司,依然沒有明確的標準。

發行人在新三板掛牌期間形成三類股東持有發行人股份的,中介機構和發行人應從以下方面核查披露相關信息:

(1)中介機構應核查確認公司控股股東、實際控制人、第一大股東不屬于“三類股東”。

(2)中介機構應核查確認發行人的“三類股東”依法設立并有效存續,已納入國家金融監管部門有效監管,并已按照規定履行審批、備案或報告程序,其管理人也已依法注冊登記。

(3)發行人應根據《關于規范金融機構資產管理業務的指導意見》(銀發〔2018〕106號)披露“三類股東”相關過渡期安排,以及相關事項對發行人持續經營的影響。中介機構應當對前述事項核查并發表明確意見。

(4)發行人應當按照首發信息披露準則的要求對“三類股東”進行信息披露。中介機構應對控股股東、實際控制人,董事、監事、高級管理人員及其近親屬,本次發行的中介機構及其簽字人員是否直接或間接在“三類股東”中持有權益進行核查并發表明確意見。

(5)中介機構應核查確認“三類股東”已作出合理安排,可確保符合現行鎖定期和減持規則要求。

(三)股東身份適格性——職工持股會及工會

歷史沿革中曾存在工會、職工持股會持股或者自然人股東人數較多情形的,發行人應當如何進行規范?考慮到發行條件對發行人股權清晰、控制權穩定的要求,發行人控股股東或實際控制人存在職工持股會或工會持股情形的,應當予以清理。

對于間接股東存在職工持股會或工會持股情形的,如不涉及發行人實際控制人控制的各級主體,發行人不需要清理,但應予以充分披露。

對于工會或職工持股會持有發行人子公司股份,經保薦機構、發行人律師核查后認為不構成發行人重大違法違規的,發行人不需要清理,但應予以充分披露。

7、 員工激勵問題

(一) 審核關注重點——員工持股計劃

發行人首發申報前實施員工持股計劃的,原則上應當全部由公司員工構成,體現增強公司凝聚力、維護公司長期穩定發展的導向,建立健全激勵約束長

效機制,有利于兼顧員工與公司長遠利益,為公司持續發展夯實基礎。

員工持股計劃計算股東人數的原則:依法以公司制企業、合伙制企業、資產管理計劃等持股平臺實施的員工持股計劃,在計算公司股東人數時,按一名股東計算;參與員工持股計劃時為公司員工,離職后按照員工持股計劃章程或協議約定等仍持有員工持股計劃權益的人員,可不視為外部人員。

中介機構核查要求:保薦機構及發行人律師應當對員工持股計劃的設立背景、具體人員構成、價格公允性、員工持股計劃章程或協議約定情況、員工減持承諾情況、規范運行情況及備案情況進行充分核查,并就員工持股計劃實施是否合法合規,是否存在損害發行人利益的情形發表明確意見。

(二) 審核關注重點——期權激勵計劃

發行人首發申報前制定、上市后實施的期權激勵計劃應當符合的要求:

1.激勵對象應當符合相關上市板塊的規定;

2.激勵計劃的必備內容與基本要求,激勵工具的定義與權利限制,行權安排,回購或終止行權,實施程序等內容,應參考《上市公司股權激勵管理辦法》的相關規定予以執行;

3.期權的行權價格由股東自行商定確定,但原則上不應低于最近一年經審計的凈資產或評估值;

4.發行人全部在有效期內的期權激勵計劃所對應股票數量占上市前總股本的比例原則上不得超過15%,且不得設置預留權益;

5.在審期間,發行人不應新增期權激勵計劃,相關激勵對象不得行權;最近一期末資產負債表日后行權的,申報前須增加一期審計;

6.在制定期權激勵計劃時應充分考慮實際控制人穩定,避免上市后期權行權導致實際控制人發生變化;

7.激勵對象在發行人上市后行權認購的股票,應承諾自行權日起三年內不減持,同時承諾上述期限屆滿后比照董事、監事及高級理人員的相關減持規定執行。

發行人應在招股說明書中充分披露期權激勵計劃的有關信息:

1.期權激勵計劃的基本內容、制定計劃履行的決策程序、目前的執行情況;

2.期權行權價格的確定原則,以及和最近一年經審計的凈資產或評估值的差異與原因;

3.期權激勵計劃對公司經營狀況、財務狀況、控制權變化等方面的影響;

4.涉及股份支付費用的會計處理等。