擬上市公司股權結構設計(3)

近年來,隨著資本市場的逐漸成熟,越來越多的公司成為了上市公司。我們可以看到很多優秀企業家用“股權”作為杠桿,撬動起一個個成功的商業帝國,但也見到很多企業家掉進了股權的“坑”:或是陷入股權糾紛,讓苦心經營的公司在控制權爭奪戰中元氣大傷;或是股權結構失衡,導致公司發展的底層動力不足,日漸沒落;或是沒有稅務規劃,導致架構重組或投資退出時承擔了巨額的稅負或是不懂風險隔離,讓企業經營風險引火燒身, 甚至惹上牢獄之災;更有一些企業家在股權傳承、離婚析產中讓親情和事業雙雙受損。

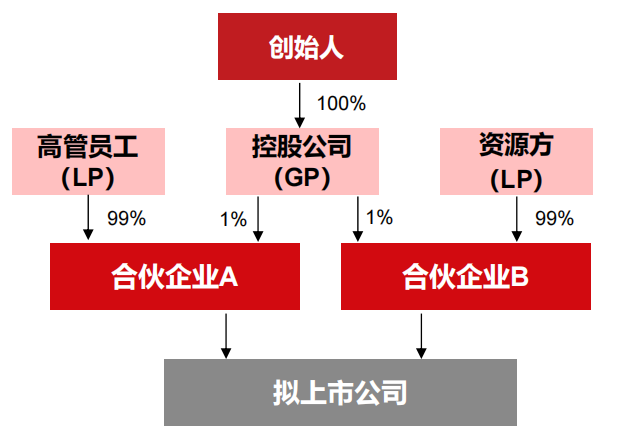

二、 控股股東(創始人)持股結構設置

7、有限合伙

股東并不直接持有擬上市公司股權,而是通過有限合伙間接持股擬上市公司。

搭建過程:(1)創始人(實際控制人)設立有限公司;(2)一人有限公司作為普通合伙人(GP),高管或其他資源方作為有限合伙人(LP),共同設立有限合伙企業;(3)有限合伙企業持股擬上市公司。

優點:普通合伙人有效風險隔離;調整靈活,對主體公司影響小,實現控制權的成本低。

缺點: 持有期的分紅收益需納稅;不享受針對個人稅收優惠

8、有限合伙優勢

(1)實現控制權的成本比較低。比如有限合伙企業中唯一的普通合伙人,哪怕只占該合伙企業不到0.1%的合伙財產份額比例,也可以實現對企業的控制權。

(2)控制人自身風險的有效隔離。a、基于普通合伙人無限連帶責任的承擔方式,普通合伙人可以用自己的有限公司來擔任普通合伙人以隔離風險,或者直接用控股公司平臺。b、方便更換實際控制人,可以在公司層面換股東,避開合伙人會議和合伙企業工商登記。

(3)保持主體公司股權的穩定性。將部分股東放在持股平臺內,未來股權發生變動時,是持股平臺股東發生變化,而主體公司股東不受影響,可以有效隔離給主體公司帶來的干擾,對上市公司這條顯得尤為重要。

9、有限合伙(納稅規則)

合伙企業如何納稅?

? 合伙企業本身不納稅,合伙企業本身既不是企業所得稅的納稅義務人,也不是個人所得稅的納稅義務人。

? “先分后稅” 正確的理解是“有利潤后,先分別計算每位合伙人的份額,當月就產生納稅義務”。

? 合伙企業納稅義務包括“所得稅”和“其他稅費”兩方面內容。

? 所得稅方面:根據財稅〔2008〕第159號文(以下簡稱“159號文”),合伙企業以每一個合伙人為納稅義務人。合伙企業合伙人是自然人的,繳納個人所得稅;合伙人是法人和其他組織的,繳納企業所得稅。根據159號文,“依照中國法律、行政法規成立的合伙企業”為所得稅透明體,按照投資者的身份分別由投資者繳納不同的所得稅,合伙企業本身并不是所得稅的納稅人。

? 其他稅費方面:對于合伙企業生產經營行為以及產生的收入,合伙企業則需要依照稅法規定繳納相關稅費,如增值稅、印花稅等等。

股權轉讓的納稅問題

問:合伙企業股權轉讓,是按照“經營所得”還是按照“財產轉讓所得”繳納個人所得稅?

答:若是屬于非創投企業,則合伙企業股權轉讓,是按照“經營所得”繳納個人所得稅,適用稅率5%-35%。

若是屬于創投企業,則可以選擇:1、創投企業選擇按單一投資基金核算的,其個人合伙人從該基金應分得的股權轉讓所得和股息紅利所得,按照20%稅率計算繳納個人所得稅;2、創投企業選擇按年度所得整體核算的,其個人合伙人應從創投企業取得的所得,按照“經營所得”項目5%-35%的超額累進稅率計算繳納個人所得稅。

問:合伙企業發生股權轉讓行為,自然人合伙人取得的所得應該按照什么稅目征收個人所得稅?

答:按照現行個人所得稅法規定,合伙企業的合伙人為其納稅人,合伙企業轉讓股權所得,應按照“先分后稅”原則,根據合伙企業的全部生產經營所得和合伙協議約定的分配比例確定合伙企業各合伙人的應納稅所得額,其自然人合伙人的分配所得,應按照“個體工商戶的生產、經營所得”

項目繳納個人所得稅。

個人分回的股息紅利的納稅問題

問:合伙企業對外投資分回的利息或者股息、紅利是否并入收入按照“經營所得”繳納個人所得稅?

答:個人獨資企業和合伙企業對外投資分回的利息或者股息、紅利,不并入企業的收入,而應單獨作為投資者個人取得的利息、股息、紅利所得,按“利息、股息、紅利所得”應稅項目適用20%的稅率計算繳納個人所得稅。

法人合伙人取得的投資收益是否免征企業所得稅

問:合伙企業是法人合伙人,則從被投資企業取得的投資收益,是否享受免征企業所得稅的優惠?

答:不免稅,由于不是直接投資,而且也不是居民企業之間,因此法人合伙人從合伙企業取得的分紅不屬于居民企業之間的股息、紅利所得,不能免征企業所得稅。