注冊制改革背景下的企業上市規劃(6)

上市后的主要資本運作工具

及市值管理

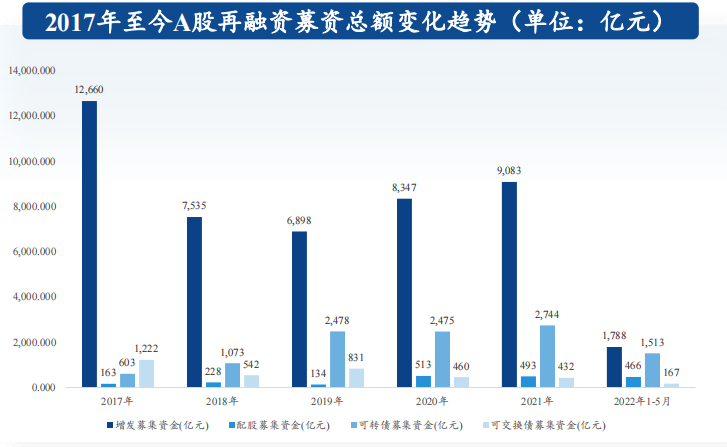

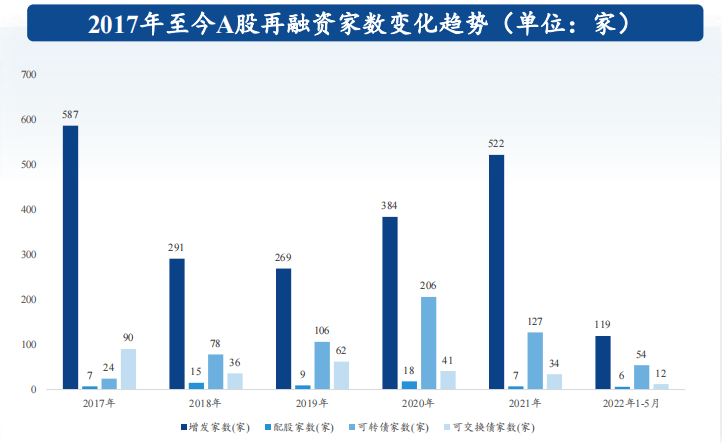

股權融資業務介紹——再融資業務市場規模 自2017年再融資規則收緊以來,定增產品因定價機制、投資者數量、鎖定期等多方面限制因素使市場規模急劇下滑,作為定增替代品的可轉債產品也因較高的發行財務門檻及與凈資產掛鉤的發行規模限制了其市場規模的增長。 2020年2月,再融資新政頒布,放寬了對主板、創業板上市公司定向增發股票的監管要求,具體包括對認購者限售期、定向發行對象人數、最高發行折價、定價基準日認定等方面的放松;2020年6月,發布各板塊再融資監管問答。自此,再融資市場規模不斷擴大。 統計時間截至2022年5月31日

股權融資業務介紹——配股 配股是上市公司向原股東發行新股、籌集資金的融資方式。 發行基本條件: (1)最近3個會計年度連續盈利,以扣除非經常性損益后的凈利潤與扣除前的凈利潤低者為計算依據。 (2)除金融類企業外,原則上最近一期末不得存在持有金額較大、期限較長的交易性金融資產和可供出售的金融資產、借予他人款項、委托理財等財務性投資的情形。 (3)本次發行董事會決議日距離前次募集資金到位日原則上不得少于18個月;前次募集資金(首發、增發、配股、非公開)基本使用完畢或投向未發生變更且按計劃投入的,可不受上述限制,但相應間隔原則上不得少于6個月。 (4)最近3年以現金方式累計分配的利潤不少于最近3年實現的年均可分配利潤的30%。 發行對象:原股東,且認購量必須超過擬配售數量70%。(控股股東在股東大會召開前公開承諾認配股份的數量) 發行價格:自主定價。 發行規模:擬配售股份數量不超過本次配售股份前股本總額的30%;采用證券法規定的代銷方式發行。 募集資金用途:可以將募集資金全部用于補充流動資金和償還債務。 鎖定期及減持期限:鎖定期無強制性規定。 批文有效期:12個月。

股權融資業務介紹——公開增發 公開增發是上市公司向公眾投資者新發行一定數量股票、籌集資金的融資方式。 發行基本條件: (1)最近3個會計年度連續盈利,最近3個會計年度加權平均凈資產收益率平均不低于6%,以扣除非經常性損益后的凈利潤與扣除前的凈利潤低者為計算依據。 (2)除金融類企業外,原則上最近一期末不得存在持有金額較大、期限較長的交易性金融資產和可供出售的金融資產、借予他人款項、委托理財等財務性投資的情形。 (3)本次發行董事會決議日距離前次募集資金到位日原則上不得少于18個月;前次募集資金(首發、增發、配股、非公開)基本使用完畢或投向未發生變更且按計劃投入的,可不受上述限制,但相應間隔原則上不得少于6個月。 (4)最近3年以現金方式累計分配的利潤不少于最近3年實現的年均可分配利潤的30%。 發行對象:發行價格應不低于公告招股意向書前20個交易日公司股票均價或前1個交易日的均價。 發行價格:自主定價。 發行規模:無明確規定。 募集資金用途:用于補充流動資金和償還債務的比例不得超過募集資金總額的30%;輕資產、高研發投入的企業超過上述比例的,應充分論證其合理性。 鎖定期及減持期限:鎖定期無強制性規定。 批文有效期:12個月。

股權融資業務介紹——非公開(定向)增發 非公開發行股票是指上市公司采用非公開方式,向特定對象發行股票的行為。 發行基本條件: (1)相較配股與公開增發,定向增發對企業盈利能力、分紅、凈資產回報率等均無硬性指標要求。 (2)除金融類企業外,原則上最近1期期末不得存在持有金額較大、期限較長的交易性金融資產和可供出售的金融資產、借予他人款項、委托理財等財務性投資的情形。 (3)本次發行董事會決議日距離前次募集資金到位日原則上不得少于18個月;前次募集資金(首發、增發、配股、非公開)基本使用完畢或投向未發生變更且按計劃投入的,可不受上述限制,但相應間隔原則上不得少于6個月。 發行對象:符合股東大會決議規定的條件;對象不超過35名。 發行價格:不低于定價基準日前20個交易日公司股票均價的80%;?董事會決議已確定全部發行對象(鎖價發行)基準日:董事會決議公告日、股東大會決議公告日、發行期首日;?董事會決議未確定或確定部分發行對象(競價發行)基準日:發行期首日。 發行規模:擬發行的股份數量原則上不得超過本次發行前總股本的30%;禁止“保底發行”。 募集資金用途:?董事會確定發行對象的非公開發行股票:可以將募集資金全部用于補充流動資金和償還債務;?其他方式:用于補充流動資金和償還債務的比例不得超過募集資金總額的30%;輕資產、高研發投入的企業超過上述比例的,應充分論證其合理性。 鎖定期及減持期限:? 鎖價發行的鎖定期為自發行結束之日起18個月;? 競價發行的鎖定期為自發行結束之日起6個月,減持不適用減持新規。 批文有效期:12個月。

股權融資業務介紹——可轉債 可轉換債券是債券持有人可按照發行時約定的價格將債券轉換成公司的普通股票的債券。 發行基本條件: (1)最近3個會計年度連續盈利,最近3個會計年度加權平均凈資產收益率平均不低于6%,以扣除非經常性損益后的凈利潤與扣除前的凈利潤低者為計算依據。 (2)除金融類企業外,原則上最近1期期末不得存在持有金額較大、期限較長的交易性金融資產和可供出售的金融資產、借予他人款項、委托理財等財務性投資的情形。 (3)最近3個會計年度實現的年均可分配利潤不少于公司債券1年的利息。 發行對象:向市場公開發行。 債券面值與債券期限:面值為100元,利率由發行公司與主承銷商確定;期限最短為1年,最長為6年。 轉換價格與轉換期限:轉股價格應不低于募集說明書公告日前20個交易日該公司股票交易均價和前1個交易日的均價;可轉換公司債券自發行結束之日起6個月后方可轉換為公司股票,轉股期限由公司根據可轉換公司債券的存續期限及公司財務狀況確定。 募集資金用途:用于補充流動資金和償還債務的比例不得超過募集資金總額的30%;輕資產、高研發投入的企業超過上述比例的,應充分論證其合理性。 發行規模:本次發行后累計公司債券余額不超過最近一期末凈資產額的40%。